週五(3月17日),過去一周,在美國銀行體系的崩潰和對歐洲銀行危機的救助令各國央行抗擊通脹的計畫受到質疑之際,DoubleLine首席執行官兼創始人岡拉克發表了諸多言論。

歐洲央行本周宣佈加息50個基點,美聯儲下周會否跟進?

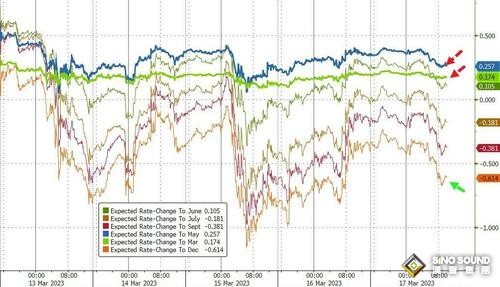

市場已經溫和地適應了銀行危機的餘波。眼下,市場預期利率將在5月見頂,僅加息一次25個基點,然後在今年剩餘時間降息。

(圖源:Zerohedge)

這位新的“債券之王”暗示,出於對可信度的擔憂,美聯儲主席鮑威爾將繼續保持其抗擊通脹的努力。

岡拉克說:“這確實給(美聯儲主席)傑伊·鮑威爾的計畫帶來了不利影響。”

“我自己不會這麼做。但是,在過去六個月發生的所有這些資訊的背景下,你會做什麼?然後發生了一些你認為已經解決的事情。”

具有諷刺意味的是,美聯儲一邊這樣做,一邊用BTFP實施通脹政策:

“我認為,美聯儲又在實施通脹政策了……通過這個貸款計畫向金融體系注入資金。”

但是,在週四與《養老金與投資》主編詹妮弗·艾布蘭的Twitter Spaces音頻聊天中,岡拉克警告說,隨著收益率曲線突然變得陡峭起來,經濟衰退將在四個月內到來。

(圖源:Zerohedge)

“在過去幾十年的所有衰退中,收益率曲線在衰退前幾個月開始反反轉(de-inverting),”他補充說,“我認為最多在四個月內。幾乎每一個指標都變成了高概率。唯一沒有改變的是失業率。”

但是,這位DoubleLine的創始人指出,3.6%的失業率剛剛回到12個月移動平均值之上……

(圖源:Zerohedge)

從歷史上看,這是“經濟衰退即將到來的可靠指標”。

岡拉克稱矽谷銀行的失敗是“利率政策與銀行愚蠢會計規則的碰撞”,但他警告稱,美聯儲的反應會助長通脹,與他們抗擊通脹的立場背道而馳。

他說,“通過救助矽谷銀行的儲戶,這本質上是一種量化寬鬆”。

“保護這些儲戶的利益,相當於一兩個月逆轉量化緊縮政策。”

(圖源:Zerohedge)

他說,股市目前處於熊市,一旦出現反彈,他就會賣出。

岡拉克預計標準普爾500指數將跌至3200點,並提醒投資者“2023年的目標是生存下來,盡可能少地損失錢。”

最讓這位債券之王擔心的事情可能會讓一些人感到意外——不斷蔓延的地緣政治衝突。他說,“我認為擴大戰爭最讓我擔心。”

但他很清楚最大的財務風險:“美聯儲破產了。美聯儲的資產負債表為負1.1萬億美元。除了印鈔票,他們什麼也做不了。

他們什麼都沒有了。美聯儲過去把錢交給財政部。現在財政部把錢寄給美聯儲。

在這個時候,我們已經沒有辦法解決財政和貨幣政策管理不善的問題了。”

他的建議是買黃金。

如果政府繼續支出,他預測“美元將在赤字的重壓下崩潰”。

“我認為黃金和其他真正有價值的實物資產是很好的長期持有資產,比如土地、黃金和收藏品。”