擁有40多年大宗商品與期貨交易經驗的資深交易員彼得·布蘭特(Peter Brandt)表示,近期黃金的回調正在創造一個頗具吸引力的長期買入機會。

(截圖來源:Finbold)

值得注意的是,受地緣政治風險上升、通脹擔憂以及各國央行持續買入等因素推動,避險需求走強,黃金在2026年初大幅飆升。

但這波陡峭且持續時間較長的漲勢隨後出現回調,進一步印證了布蘭特的觀點:在價格“垂直拉升”之後,投資者應避免追漲、不要在動能最強時貿然接盤。

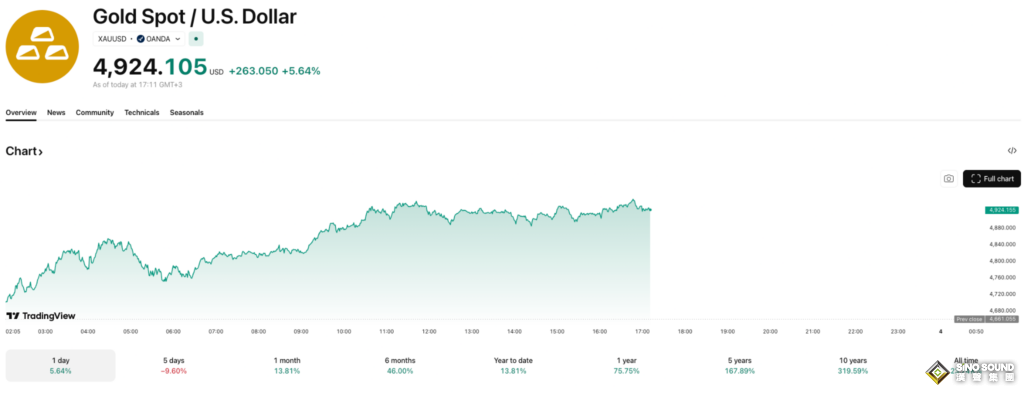

黃金價格歷經前兩日的劇烈拋售,週二(2月3日)在逢低買盤的支撐下驚人反彈,金價創下2008年11月以來最強單日表現,顯示基本面依然向好。

現貨黃金週二收盤暴漲285.10美元,漲幅6.12%,報4946.01美元/盎司。金價週一曾跌至接近四周低點4402美元/盎司。

自2026年初以來,金價累計上漲約15%。

(黃金價格走勢圖來源:TradingView)

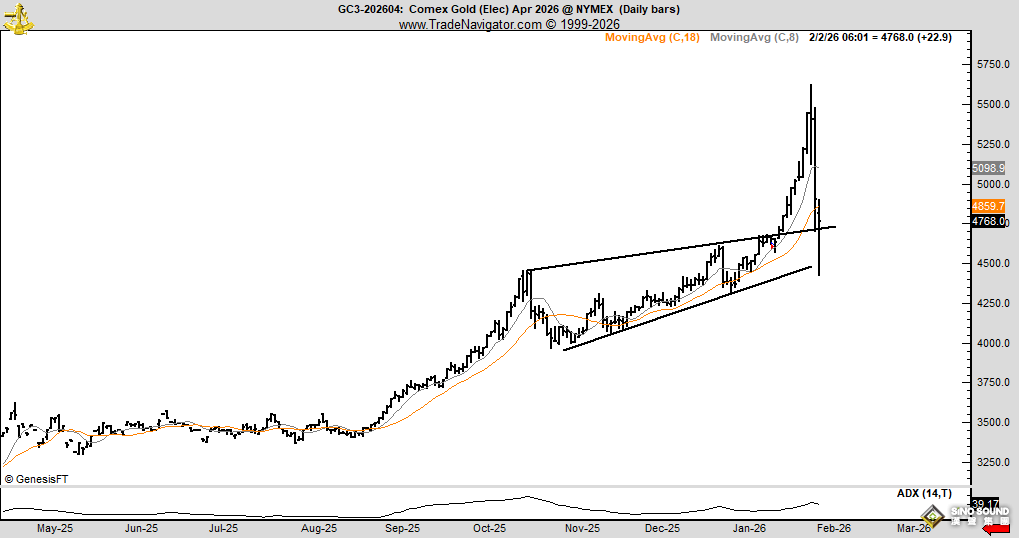

布蘭特在2月1日發佈於X的帖子中表示,儘管經歷拋售,黃金更廣泛的上升趨勢仍然完好無損。黃金仍在自2025年年中開啟的、持續數月的上升通道內運行,金價守在長期趨勢支撐位以及關鍵移動均線之上。

他認為此次回調是對超買狀態的一次“降溫重置”,而非牛市行情的破位崩盤。

布蘭特認為,4500美元/盎司下方的風險回報比最具吸引力,因為該區域彙聚了此前的阻力位、通道支撐以及多條移動均線。儘管不排除更深的回撤、向4000-3700美元/盎司區間下探的可能,但他認為在當前主導趨勢強勢的背景下,要觸及這些水準難度更大。

(圖片來源:Finbold)

值得注意的是,自1月高點以來,黃金的上漲動能已明顯降溫,使得投機性過熱得以逐步消化,同時並未破壞黃金的基礎看漲結構。在以往的牛市週期中,類似的“降溫重置”往往會在隨後帶來新一輪漲勢。

布蘭特將黃金視為長期財富配置,強調耐心勝過短線交易。他認為,在債務攀升、貨幣貶值風險以及各國央行持續買入等宏觀利好仍然存在的情況下,回調相比在週期高位附近追買,是更健康的入場機會;並將近期下跌定位為強勁長期牛市中的一次正常化調整。

黃金長期看漲

這一形態進一步強化了布蘭特對黃金的長期看漲觀點。他在2026年1月曾表示,若本輪牛市週期遵循歷史規律,黃金價格可能升至8000美元/盎司,並指出此類週期往往會帶來數倍漲幅。

布蘭特的立場也與市場整體樂觀情緒相一致。

摩根大通(J.P. Morgan)預計,黃金在2026年第四季度的平均價格將達到5055美元/盎司,並認為在各國央行持續買入的推動下,上行空間可至6300美元/盎司。

高盛(Goldman Sachs)已將其2026年底金價目標價上調至5400美元/盎司。

瑞銀(UBS)和德意志銀行(Deutsche Bank)則認為,在ETF資金流入、實物需求以及財政不確定性等因素支撐下,黃金有望達到6000-6200美元/盎司區間。